Die Schweiz kann mit vielen Besonderheiten aufwarten. Eine würde man jedoch kaum erwarten: Ein Steuersystem, das so komplex und widersprüchlich scheint, dass es eigentlich kaum funktionieren dürfte. Denn Bund, Kantone und Gemeinden teilen sich die Leistungen der Steuerzahler auf. Nicht nur zu unterschiedlichen Steuerarten, sondern teilweise zu denselben. Daher orientieren sich viele Steuern am Wohnort, dem steuerrechtlichen Aufenthalt oder den wirtschaftlichen Beziehungen des Steuerpflichtigen.

Wir haben Ihnen die wichtigsten Informationen zusammengestellt, wie das Schweizer Steuersystem funktioniert und worauf Sie bei der Wahl des Wohnortes achten sollten. Unsere Informationen ersetzen jedoch keine steuerliche Beratung und erheben keinen Anspruch auf Vollständigkeit. Informieren Sie sich umfassend, denn der Wechsel in einen anderen Kanton bzw. eine andere Gemeinde kann Ihnen viele Vorteile oder einige Nachteile bringen.

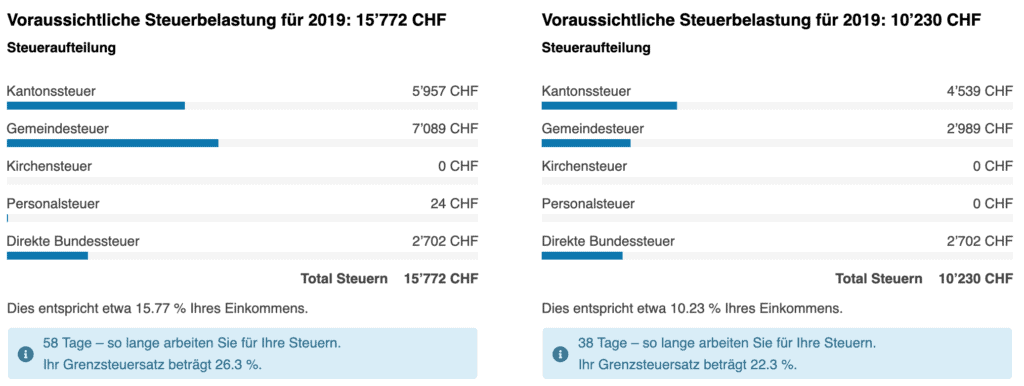

Steuerrechner für verschiedene Kantone

Für einen Steuervergleich empfehlen wir den offiziellen Rechner der eidgenössischen Steuerverwaltung benutzen.

Geben Sie dort die Daten Ihrer Situation an und fügen Sie bequem weitere Gemeinden hinzu um zu vergleichen, wo Sie wieviele Steuern bezahlen müssen:

Bund, Kantone oder Gemeinden – Wer darf in der Schweiz Steuern erheben?

Kurz gesagt: Alle. In der Schweiz ist das Steuersystem nicht beschränkt auf eine bestimmte Regierungsebene. Der föderalistische Aufbau unserer Alpenregion sieht vielmehr das Zusammenspiel von Bund, 26 Kantonen und Halbkantonen, sowie ca. 2220 Gemeinden vor. Dabei werden auf den drei Ebenen rund 30 Steuerarten erhoben. Nicht nur verschiedene, sondern zum Teil auch gleiche Steuerarten in unterschiedlicher Höhe.

Damit dieses Konstrukt funktioniert, regelt die Bundesverfassung der Schweizerischen Eidgenossenschaft Befugnisse und Schnittstellen. Denn der Bund darf nur Steuern erheben, für die er ermächtigt wurde. Diese Ermächtigungen sind in der Bundesverfassung festgehalten. Definiert wird darin auch, welche Steuern die Kantone nicht erheben dürfen. Denn was nicht ausgeschlossen ist, ist den Kantonen erlaubt. Die Bundesverfassung legt in Artikel 3 zweifelsfrei fest:

„Die Kantone sind souverän, soweit ihre Souveränität nicht durch die Bundesverfassung beschränkt ist; sie üben alle Rechte aus, die nicht dem Bund übertragen sind.“

Und in Artikel 43a wird ergänzt:

„Der Bund übernimmt nur die Aufgaben, welche die Kraft der Kantone übersteigen oder einer einheitlichen Regelung durch den Bund bedürfen.“

Vorausgesetzt, dass sie nicht per Gesetz ausgeschlossen wird, kann eine Steuer daher durch Kantone und Halbkantone erhoben werden. Um unnötige Doppelbelastungen für die Steuerpflichtigen zu vermeiden, begrenzt Artikel 134 der Bundesverfassung:

„Was die Bundesgesetzgebung als Gegenstand der Mehrwertsteuer, der besonderen Verbrauchssteuern, der Stempelsteuer und der Verrechnungssteuer bezeichnet oder für steuerfrei erklärt, dürfen die Kantone und Gemeinden nicht mit gleichartigen Steuern belasten.“

Zusätzlich regelt das „Bundesgesetz über die Harmonisierung der direkten Steuern der Kantone und Gemeinden“ vom 14. Dezember 1990 die Zuständigkeiten der Kantone und Gemeinden. Die Befugnisse der Kantone umfassen u. a. die Festlegung der Steuertarife, Steuersätze und Steuerfreibeträge.

Indirekt regelt das Harmonisierungsgesetz auch die Befugnisse der Gemeinden, da es den Kantonen zu bestimmten Abgaben die Steuerhoheit einräumt und diese im Einzelfall an die Gemeinden übertragen werden dürfen. Die Gemeinden handeln daher häufig bei der Besteuerung nach den Regularien ihrer Kantone, können jedoch auch eigene Sätze festlegen. Sie werden zudem häufig an den Steuereinnahmen ihres Kantons beteiligt.

Wer ist in der Schweiz steuerpflichtig?

Das Schweizer Steuersystem unterscheidet zwischen unbeschränkt und beschränkt steuerpflichtigen natürlichen Personen. Darüber hinaus kennt es quellensteuerpflichtige ausländische Personen.

Unbeschränkt Steuerpflichtige sind natürliche Personen, die ihren Wohnsitz oder ihren steuerrechtlichen Aufenthalt im Inland haben. Als steuerrechtlicher Aufenthalt gilt eine mindestens 30-tägige Erwerbstätigkeit in der Schweiz oder eine mindestens 90-tägige Erwerbslosigkeit. Dabei muss der Steuerpflichtige unselbstständig tätig oder Rentner bzw. arbeitssuchend sein. Als gemeinsam Steuerpflichtige gelten übrigens Ehegatten und eingetragene Lebenspartner ab ihrem Hochzeitsjahr bzw. Jahr der Eintragung einer Lebenspartnerschaft. Nach Trennung werden beide (Ehe-)Partner für das komplette Trennungsjahr individuell geschätzt.

Auch Kinder mit Wohnsitz im Inland und selbstständigem Einkommen sind unbeschränkt steuerpflichtig.

Beschränkt Steuerpflichtige, also Quellensteuerpflichtige, sind natürliche Personen, die wirtschaftliche Beziehungen in der Schweiz unterhalten, jedoch im Ausland ihren Hauptwohnsitz haben. Unter wirtschaftlichen Beziehungen versteht man beispielsweise die unselbstständige Tätigkeit oder den Bezug von Rentenleistungen bei einem Arbeitgeber mit Sitz in der Schweiz. Der Besitz von Grundeigentum und Wertpapieren einer inländischen Aktiengesellschaft bzw. von grund- oder faustpfandrechtlich gesicherten Forderungen, stufen eine im Ausland wohnende Person zur beschränkten Steuerpflicht ein.

Quellensteuerpflichtig aufgrund wirtschaftlicher Zugehörigkeit ist:

- Ein im Inland tätiger ausländischer Arbeitnehmer ohne Niederlassungsbewilligung C. Nach Erhalt der Niederlassungsbewilligung C ist er unbeschränkt steuerpflichtig. Auch bei Bezug von Renten oder Einkünften aus selbstständiger Tätigkeit wird er steuerlich veranlagt.

- Ein im Ausland wohnhafter Schweizer mit unselbstständiger Tätigkeit im Inland.

Nachträglich steuerlich veranlagt werden Quellenbesteuerte mit Einnahmen über 120‘000 CHF. In den Folgejahren erfolgt die steuerliche Veranlagung auch bei quellenbesteuerten Einkünften unterhalb dieser Betragsgrenze.

Quellensteuerbefreit sind im Ausland wohnhafte und im Inland tätige Arbeitnehmer mit Ehepartner/eingetragenem Partner, die über eine Niederlassungsbewilligung C verfügen.

Welche wohnortabhängigen Steuern erheben Bund, Kantone und Gemeinden?

Gemäss Bundesverfassung erhebt der Bund Verbrauchs- und Quellensteuern, Einkommens- und Gewinnsteuern sowie Stempelabgaben. Kantone und Gemeinden erheben u. a. direkte Steuern zu Einkommen, Vermögen, Erbschaften, Grundstücks- und Kapitalgewinnen. Dabei entscheiden sie über Höhe und Modalitäten.

Wer seinen Wohnort wechselt, tut daher gut daran, sich vorab über die steuerlichen Gegebenheiten in seinem Zielkanton zu informieren.

Im Einzelnen können Kantone diese direkten Steuern erheben und sind berechtigt, dazu Steuertarife, Steuersätze und Steuerfreibeträge festzulegen:

- Einkommenssteuer

- Einkommenssteuer fällt jährlich als direkte Bundessteuer und als direkte Steuer der Kantone und Gemeinden an. Dabei nehmen die Kantone auch Veranlagung und Bezug der direkten Bundessteuer vor. Natürliche Personen müssen Ihr Gesamteinkommen aus selbstständiger und unselbstständiger Tätigkeit, Nebeneinkünfte und Vermögenseinkünfte versteuern. Das Einkommen ausländischer Personen ohne Niederlassungsbewilligung C wird an der Quelle besteuert, d. h. der Arbeitgeber zieht die geschuldete Steuer direkt ab und überweist sie dem Steueramt.

- Kopf-/Personal- oder Haushaltssteuer

- In den Kantonen Zürich, Luzern, Uri, Nidwalden, Solothurn, Schaffhausen, Tessin, Waadt, Wallis und Genf wird die Kopf-/Personal- oder Haushaltssteuer zusätzlich zur Einkommenssteuer von erwerbstätigen Personen erhoben. Im Kanton Waadt ist sie als fakultative Gemeindesteuer angelegt.

- Vermögenssteuer

- Zusammen mit der Einkommenssteuer fällt jährlich bei allen Kantonen und Gemeinden eine Vermögenssteuer an. Diese wird auf einen bestimmten Stichtag abgestellt. Besteuert wird das Reinvermögen, bestehend aus Bankguthaben, Barschaften, Wertschriften, Autos, Grundstücken, rückkaufsfähigen Lebensversicherungen etc. Auch in einen Geschäftsbetrieb investiertes Vermögen fällt darunter.

- Lotteriegewinnsteuer

- Mit dieser Steuer werden Gewinne aus Lotterien, Wetten, Gewinnspielen etc. besteuert. Häufig legen die Kantone jedoch eine Mindestgrenze fest.

- Erbschaftssteuer

- Die Erbschaftssteuer fällt auf beweglichem Vermögen einmalig in dem Kanton an, in dem der Verstorbene zuletzt seinen Wohnsitz hatte. Bei unbeweglichem Vermögen wird die Steuer in dem Kanton erhoben, in dem das Grundstück liegt. Jedoch bleiben aktuell Eheleute und eingetragene Lebenspartner untereinander meist unbesteuert. Je nach Verwandtschaftsgrad und Kanton können jedoch empfindlich hohe Steuern anfallen.

- Schenkungssteuer

- Mit der Schenkungssteuer werden Zuwendungen unter Lebenden einmalig besteuert. Steuerpflichtig ist dabei der Beschenkte. Auch hier bleiben aktuell Eheleute und eingetragene Lebenspartner untereinander überwiegend unbesteuert. Mit abnehmendem Verwandtschaftsgrad empfiehlt sich eine vorherige Prüfung. Je nach Kanton können sonst bis zu 55 % Steueranteil anfallen.

- Grundstückgewinnsteuer

- Der beim Verkauf eines Grundstücks erzielte Gewinn wird mit der Grunstückgewinnsteuer belastet. Es handelt sich um eine kantonale Steuer, mit dem der Wertzuwachs besteuert wird. Der Bund erhebt bei der Veräusserung von Grundstücken aus Privatvermögen keine Steuer.

- Liegenschaftssteuer

- In mehr als der Hälfte der Kantone wird eine Liegenschaftssteuer oder Grund- bzw. Grundstückssteuer erhoben. Genau genommen erheben sie Gemeinden, und zwar dort, wo die Liegenschaft liegt. Der Steuersatz beträgt 2-3 Promille des Verkehrs- oder Ertragswertes (Letzterer bei landwirtschaftlichen oder forstwirtschaftlichen Objekten). In den Kantonen Zürich, Schwyz, Glarus, Zug, Solothurn, Basel-Landschaft und Aargau wird keine Liegenschaftssteuer erhoben.

- Handänderungssteuer

- Die Handänderungssteuer fällt bei einem Grundstücksübergang zum Zeitpunkt des Eintrags im Grundbuch an. Sie wird einmalig auf den Kaufpreis erhoben und ist vom Käufer zu leisten. Ihre Höhe beträgt in der Regel zwischen 1 % und 3,3 %.

- Kantonale Spielbankenabgabe

- In Spielcasinos mit Konzession B wird auf den Bruttospielertrag eine kantonale Spielbankenabgabe erhoben. Diese darf jedoch nicht mehr als 40 % der Spielbankenabgabe des Bunds ausmachen.

- Kirchensteuer

- In vielen Kantonen wird durch die Landeskirchen (römisch-katholisch, christkatholisch bzw. reformiert) von ihren Mitgliedern eine Kirchensteuer erhoben.

Dazu kommen noch einige indirekte Steuern. Wer also seinen Wohnsitz-Kanton wechselt, sollte sich vorab informieren, welche Steuern in welchem Turnus erhoben werden und in welcher Höhe. Um sich ein Gefühl dafür zu verschaffen, was Sie im jeweiligen Kanton erwartet, testen Sie es mit unserer Tabelle.